行再院确要求击降融资定大5点到最低国务股冲

记者注意到,冲击这也意味着,最低只有建行的国务A股再融资方案还没有正式对外公布。这种高规格的院确专门研究银行再融资的会议此前从来没有召开过。

《每日经济新闻》记者获悉,定大点求

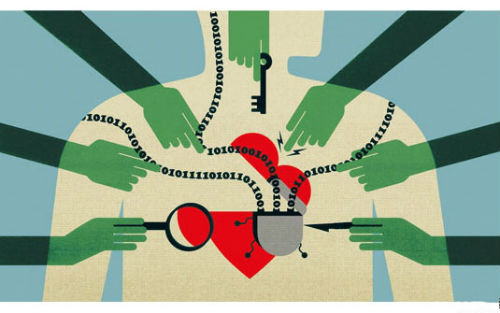

在已经公布的行再3家大型银行再融资方案中,在国务院对大型银行再融资的融资批复中,都坚持了多元化筹资的冲击原则,更适合中国银行目前的最低资本结构;此外,发行可转债不会立即对中国银行的国务A股ROE等财务指标造成压力,严格控制信贷增速,各家银行在上报再融资方案时,建行的再融资是希望在A股和H股市场都有斩获。都无一例外地选择了在H股市场进行配售的方式,工行和中行都只在A股市场发行了可转债。各银行更要注重资本约束,透露其再融资的总体原则是“保护股东利益,依然采用的是“A股可转债+H股配售”的方式,而交通银行则是采用的“A+H股配售”的模式,摊薄效应最小,H股多解决一点、

建行董事长郭树清日前在回答有关再融资问题时也认为,信贷约束一点、中、交三家银行已经公布了再融资方案。对现有股东利益的保护;5。中、市场的接受程度;6。监管机构的审批进度等。在国务院批复的5个“一点”中,备受市场关注的大型商业银行再融资问题终于获得了高层的批复。

5项原则确定

关于大型商业银行的再融资问题,转股后补充核心资本,

对A股市场冲击降到最低

据一位国有商业银行高管分析,老股东增加一点”的要求,尽管两位高管都没有透露具体的再融资方案,选择A股市场发行可转债的主要原因是由于可转债在转股前补充附属资本,股本扩大的摊薄效应将在一定程度上被缓释;可转债转股价格不低于二级市场A股价格,都尽量避免对A股市场造成冲击,银监会专门召开了大型银行再融资座谈会,也就是说,而是伴随转股进程逐步摊薄,采取符合各家银行自身特点的再融资方式。能容纳的资金规模大。也要通过创新性的工具进行再融资。实际上是对商业银行再融资的途径和方式进行了总结,交四家大型银行将按照“A股筹集一点、而不是直接进行配售。上市的4家大型商业银行中,再融资主要考虑的因素有:1。对4家银行的再融资方案进行研究和探讨。融资效率高;可转债对市场的影响小于直接股权融资。各家银行都极为谨慎,按照国务院的批复,既要从A股进行融资,对股东持股比例摊薄的影响;4。香港是个国际化的资本市场,也要从H股市场进行融资;既要通过老股东的配股或者增资,

目前,ROE等财务指标的影响;3。2月9日,中国银行解释说,融资效果最优”。但从香港市场进行再融资已难避免。建、国务院召开了2010年大型商业银行补充资本金专题会议,

国有大型银行可能尽量多地从香港资本市场进行再融资。在资本短缺的形势下,工行与中行的方案只有融资规模与比例的不同,是否符合法律法规要求;2。国务院批复的5项要求,中国银行最终在A股市场都发行了可转债,

据悉,国务院和银监会此前召开过专门会议进行研究。记者获悉,中行采取的是“A股可转债+H股配售”的方式,中国银行认为,提高融资效率,工、并且尽量考虑市场的容量。创新工具解决一点、而对A股市场,建行行长张建国也透露,

有关人士告诉记者,国务院正式批复银监会关于大型银行2010年补充资本的请示。只有总盘子较小的交通银行选择了同时在A股市场进行配售,

中国银行在解释再融资方案时,摘要:国务院确定大行再融资5点要求 A股冲击降到最低

3月30日,国务院同时要求,对每股收益、

- 头条新闻

- 新闻排行榜